不動産投資は、適切な知識と戦略をもって行うことで、大きなリターンをもたらす可能性があります。その上で、税制上の優遇措置を適切に活用することで、税負担を軽減し、手残りを増やすといった節税効果を期待することも一つの魅力です。しかし、すべての状況で節税効果が期待できるわけではありません。

また、節税はあくまで副次的な効果であり、投資の本来の目的は収益を得ることである点も理解しておく必要があります。この記事では、不動産投資における節税の仕組みを解説し、節税効果が期待できない時の対処法についても詳しく解説します。

目次

どうして不動産投資で節税できるのか?

不動産投資で節税効果が得られるという話を一度は聞いたことがあるのではないでしょうか。それは、不動産投資にかかる様々な費用を経費として計上することで、課税所得を減少させ、結果として支払う税金を軽減することができるからです。ここでは具体的にどのような費用を経費として計上できるのか解説します。

減価償却による節税

減価償却とは、建物などの固定資産を購入した年に一度に経費計上せず、法定耐用年数などに応じて分割して経費を計上する手続きです。これにより、実際には支出を伴わない経費が生まれ、会計上は利益が減少し、その分税額を抑えることができます。

減価償却費の(減価償却資産の償却率を用いない)計算式は以下のとおりです。税法上の正確な計算方法については、国税庁のウェブサイトや税理士にご確認ください。

減価償却費 = 建物取得価格 ÷ 減価償却期間

- 中古物件の減価償却期間の計算方法

-

- 築年数が耐用年数の一部を経過している場合

減価償却期間 =(法定耐用年数 – 経過年数)+ 経過年数 × 0.2 - 築年数が耐用年数を超えている場合

減価償却期間 = 法定耐用年数 × 0.2

- 築年数が耐用年数の一部を経過している場合

マンションの法定耐用年数は、法律によって構造別に以下のように定められています。

| 構造 | 法定耐用年数 |

|---|---|

| 鉄筋コンクリート(RC)造 鉄骨鉄筋コンクリート(SRC)造 | 47年 |

| 鉄骨造(鉄骨の厚さ4mm超) | 34年 |

| 鉄骨造(鉄骨の厚さ3mm超4mm以下) | 27年 |

| 鉄骨造(鉄骨の厚さ3mm以下) | 19年 |

その他経費の計上による節税

減価償却以外にも、物件の管理、運用にかかる費用なども必要経費として計上できるため、節税が可能です。

| 取得費 | 不動産を購入する際にかかる費用。仲介手数料、登記費用、印紙税などが含まれます。これらの費用の中には、購入年度に一括で経費計上できるものと、建物の取得価格に含めて減価償却を通じて計上するものがあります。 |

| 維持費 | 物件を保有することでかかる費用。固定資産税や都市計画税、保険料、管理費、修繕積立金などがあります。 |

| 運営費 | 物件の賃貸管理に関わる費用。管理会社への委託費用、入居者を募集するための広告宣伝費などがあります。 |

| 法務費 | 契約書の作成や法的な相談にかかる費用。 |

| 不動産投資ローン返済額の利息 | 投資用不動産を購入するために借入れたローン返済額のうち利息部分は、不動産所得を得るための必要経費として計上することができます。 |

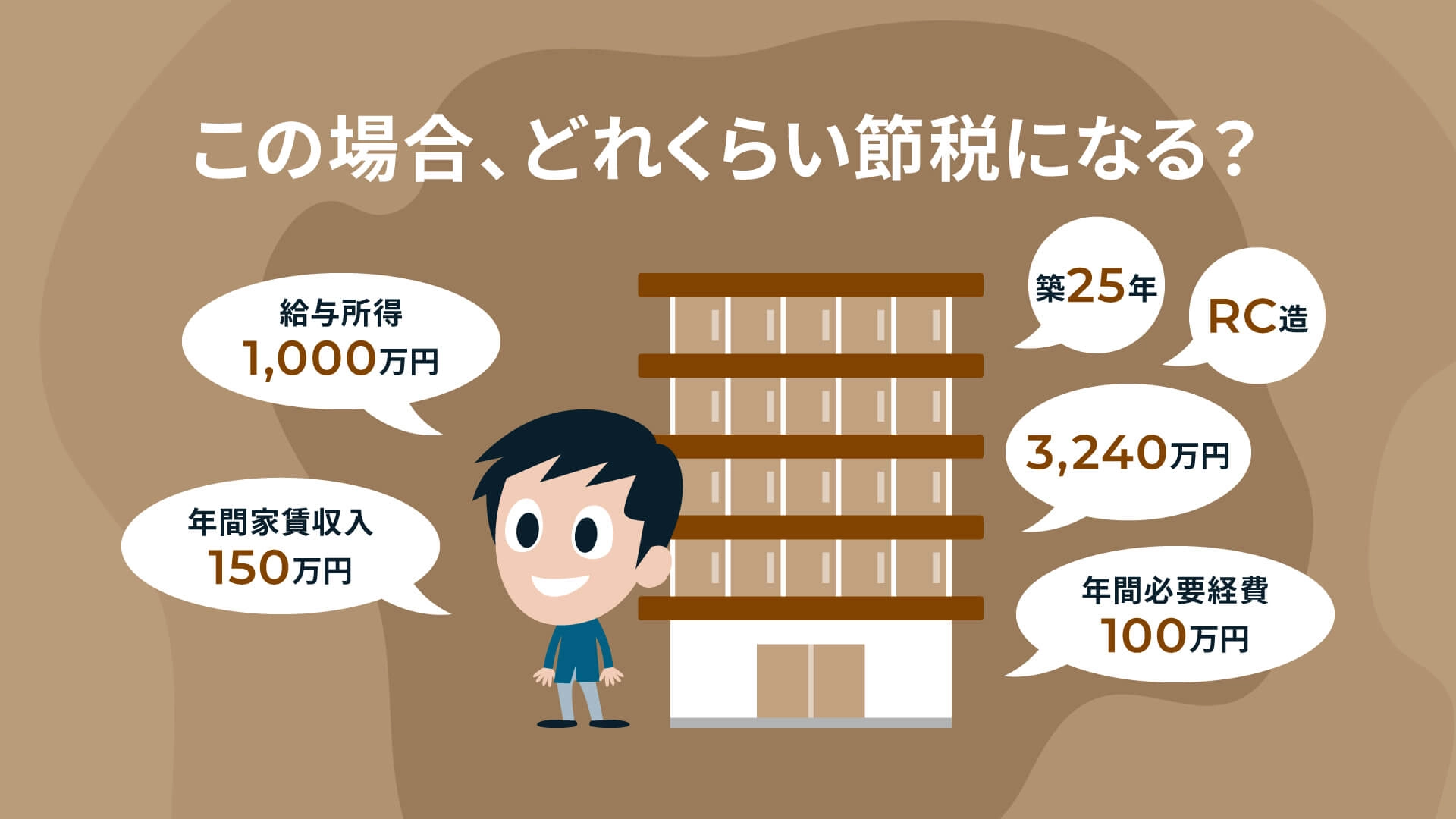

具体例を使って、課税所得をどれくらい抑えられるか計算する

それでは、こちらの具体例を用いて、マンション投資をした際にどれくらい課税所得を抑えられるのか計算してみましょう。

- 具体例

-

- 建物取得価格:3,240万円

- 築年数:25年

- 構造:鉄筋コンクリート(RC)造

- 給与所得(年収):1,000万円

- 年間家賃収入:150万円

- 年間必要経費:100万円

- 不動産所得の計算

-

- 減価償却期間:(47年 – 25年)+ 25年 × 0.2 = 27年

- 減価償却費:3,240万円 ÷ 27年 = 120万円

この不動産所得の赤字70万円を、給与所得1,000万円と損益通算することで、課税所得が「1,000万円 – 70万円 = 930万円」に減少します。結果として、930万円に対する所得税と住民税が計算されるため、節税に繋がります。

不動産投資における節税の注意点

損益通算が可能なのは赤字が出た場合のみ

不動産投資において赤字が発生した際には、他の所得(例えば給与所得など)と損益通算することによって節税できます。ただし、これは赤字の場合に限られるため、赤字そのものが大きければ、それだけ損失額も増大し、本末転倒の状態に陥る可能性があります。

ただし、減価償却期間の終了などにより、この効果は永続するものではありません。

過度な経費計上

不動産投資の節税は魅力的ですが、一部の悪質な不動産会社の中には、節税効果を過度に強調し、実際には経費として認められないような項目まで計上するよう促すケースがあります。例えば、個人的な飲食費や交通費、あるいは実態のない「コンサルティング料」などを、実態以上に水増しして雑費として計上させる手口です。

こうした不適切な経費計上は税務調査で指摘され、最悪の場合、追徴課税や加算税、延滞税といった重いペナルティが課されるリスクがあります。節税対策は、必ず税法に基づいた適切な範囲内で行うことが重要です。

節税効果の減少

不動産投資の節税効果は投資初期が最も顕著ですが、時間が経過するにつれてその効果は減少します。その主な理由は以下の通りです。

| 不動産取得時の経費 | 不動産を購入する際には様々な初期費用が発生し、これが購入金額の3~10%にも上るため、初年度に大きな節税効果があります。しかし、これらの経費は初年度にのみ発生するため、2年目以降はこれらの経費が発生しないため節税効果が弱まります。 |

| 減価償却期間の終了 | 減価償却によって収益が実際には黒字であっても帳簿上赤字として計上することができますが、減価償却期間が終了すると、この効果はなくなります。例えば、築20年の鉄筋コンクリート造のマンションであれば、約27年後には減価償却期間が終了し、その後は節税効果が薄れます。 |

| 不動産投資ローン返済額の利息の減少 | ローン返済の初期は利息が高いため経費としての計上が多くなりますが、返済が進むにつれて利息の割合が減り、経費計上できる金額も減少します。元金の返済は経費に計上できませんので、ローン利息の減少は節税効果を低下させます。 |

期待していた節税効果が得られないとき

不動産投資における節税効果が期待通りに得られない場合、どのような対処を行えばよいのでしょうか。ここではそうした状況に直面した際の具体的な対策を掘り下げていきます。

税理士や不動産投資の専門家に相談

節税効果が得られない状況を解決するためには、まずは原因を特定することが重要です。そのためには税理士や不動産投資の専門家に相談し、現在の税務状況を見直し、他にも取れる節税措置がないかを確認する必要があります。また、将来的な節税を考慮した効果的な投資計画の調整も検討することが推奨されます。

物件の運用戦略の見直し

物件の運用方法を見直すことも、節税効果を改善するための一つの手段です。例えば、賃貸条件の変更、物件のリノベーションによる賃料の増加、またはより良い管理会社への変更などが考えられます。これにより収益性を高め、税負担を相対的に軽減させることが可能です。

物件の売却

長期間にわたり節税効果が見込めない場合、物件の売却を検討することも一つの選択肢です。物件売却によって一時的に大きなキャッシュフローを生み出し、他のより効率的な投資に資金を再配分することができます。売却時には、市場の状況を考慮して最適なタイミングを選ぶことが重要です。また、売却による譲渡所得税の影響も事前に評価する必要があります。

まとめ

不動産投資は、適切な戦略と税制の理解を深めることで、安定的な収益と合わせて顕著な節税効果を期待できます。特に、建物取得価格の減価償却や、管理・運営費用の経費計上により、課税所得を減少させることが可能です。これにより、支払う税金が軽減され、資産運用の効率が向上します。

しかし、不動産投資が常に節税効果をもたらすわけではありません。節税効果が期待通りに得られない場合、戦略の見直しや物件の売却が有効な手段となることがあります。特に物件売却は、一時的に大きなキャッシュフローを生み出し、他の投資への再投資や、新たな資金配分を可能にします。これにより、投資ポートフォリオの最適化や、より利益の高い機会へのシフトが行えるため、長期的な資産成長を促進することができます。

ヤマトエントラストでは、お客様が投資物件で節税効果を十分に得られるようにコンサルティングいたします。また、節税効果が見込めない場合は、物件の売却の売却もサポートしています。所有物件の節税や売却についてお困りごとがございましたら、ヤマトエントラストにお任せください。